予算書の作成は、適当に作れますが、本腰を入れると奥が深いです。

中小企業は、主に社長ひとりで判断することが多いため、

予算書を作ることは、あまり見かけません。

あるとしても、事業部の予算は立てますが、販管費まで厳密な予算を立てることは、まずないでしょう。

果たして、そのまま、なんとなく、時流に任せて経営してもいいのでしょうか。

今日は、予算管理について、中小企業が取り入れた方がいいケースを、見ていきます。

予算管理が大切なわけ

収支予算書は、決算までのキャッシュフロー計算書と堂々の意味を持ちます。

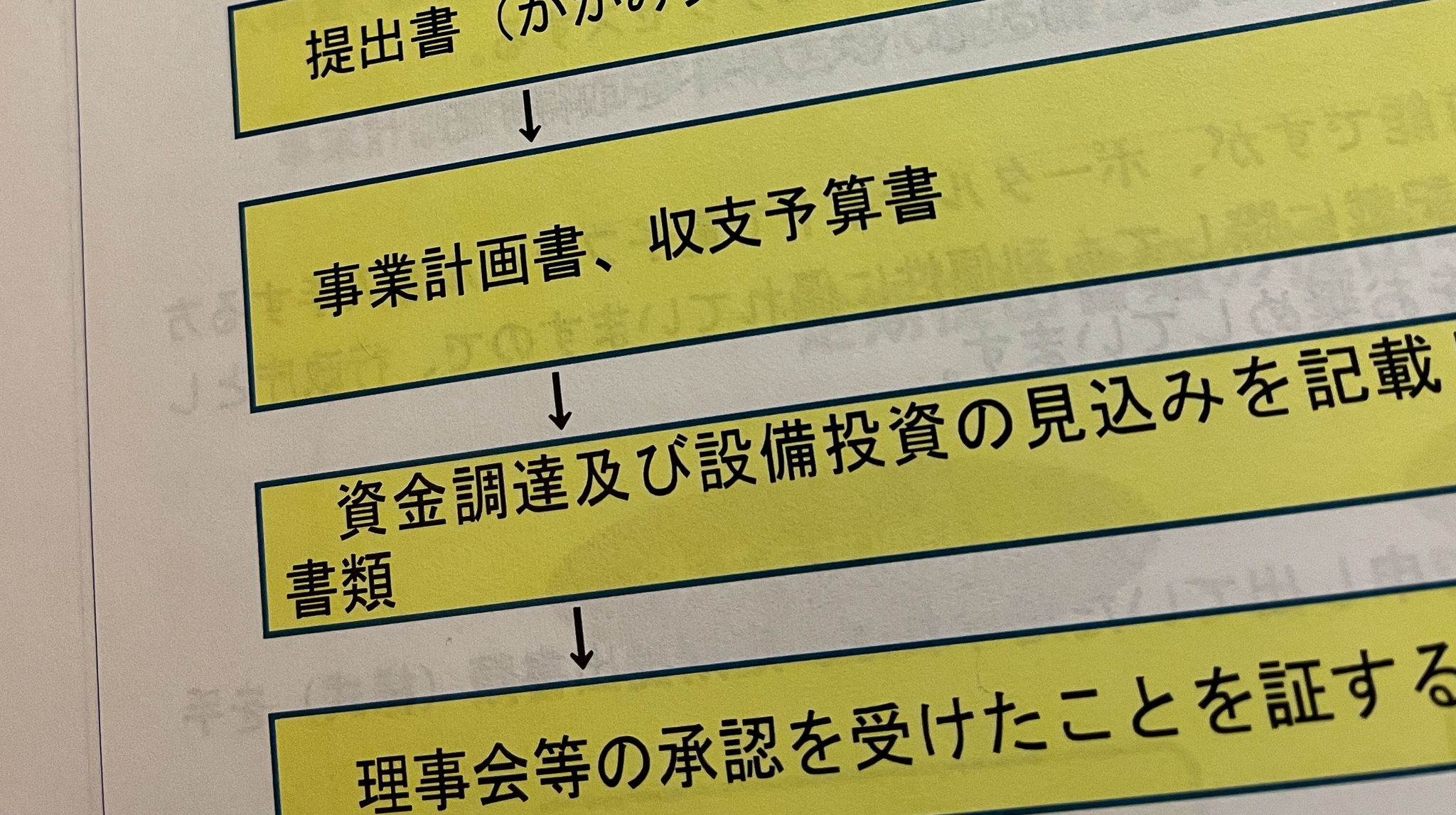

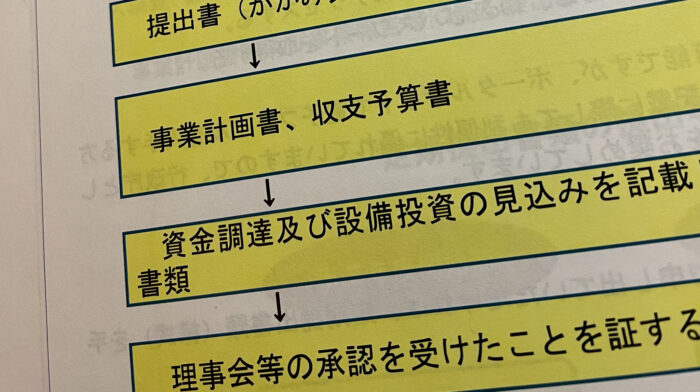

これは、主に、公益法人などで、作成されているもので、次年度の事業計画とともに、

理事会等で決済を受けて、初めて運用されるものです。

また、新規事業の立ち上げなど、中長期計画に基づいて作成されるものでもあり、

ある程度、規模の大きい組織では、当たり前に作られています。

このように、収支予算書は、中小企業で作成されることはありません。

しかし、冒頭で説明した通り、これは、事業年度のキャッシュフロー計算書の意味を持っています。

いくら収入があって、いくら支出があって、期首の資金残高からの増減がいくらなのか、

そして、決算時の資金収支残高(つまり、運転資金)がいくら残って次年度に繰り越せるのか。

これは、とても大切なことです。

昨今、時代が厳しいこともあり、資金繰り表はとても大切なものになっています。

この収支予算書を、月割にしたものが、まさに、キャッシュフロー計算書になるのです。

一経営者として、未来のことを数字で把握できないと、感覚だけでは対応しきれないのです。

中小企業の甘さが許されるわけ

予算管理で、問題になるのは、事務作業の手間が甚大であることです。

有能な経理担当者、または、複数人で業務を分担しあえるバックオフィスを自前で持っている会社なら、

まだいいのですが、

社長ひとり、バックオフィスひとりの体制だと、そう言っていられないのも事実です。

また、年度当初に決めていたことも、簡単に変わってしまうのもあるでしょう。

その都度、補正予算を組む必要があるのですが、事務作業の煩雑さもあり、そのままにしてしまうこともできます。

そうなると、当初予算も組んでおく必要もなくなる訳です。

また、中小企業では、税務のための決算を重要視しています。

そうなると、予算を組む必要は、全くない訳です。

今より成長したければ、予算管理は必須

もし、自社の規模を大きくしたい、新しい事業を打ち立てたい、となれば、

運転資金の確保は絶対必要です。

いざとなれば、銀行に融資の相談をすれば、いいのかもしれませんが、

時期によっては、金利の変動や、政策関連の影響などで、借り易さや、借り難いなどの差が出てきます。

やはり、自社で運転資金を賄えるようにすることが、一番の防衛策になる訳です。

業種にもよりますが、これからは予測が難しい時代になっていくように思われます。

大きく打って出るよりは、堅実に小さく初めていくことが、正解なのかもしれません。

このように、考えていく場合、予め予算書を作成しておき、差異が生じた時に、どのような手を打っておけばいいのか、考えておくことが、最大の自衛なのかもしれません。

事業部ごと、会社全体、それぞれの予算書を年度始まる前に作成しておきましょう。

そして、大きな変動があった場合、気楽に数字を動かしてもいいと思うのです。

Excelの計算式を入れておけば、都度、期末の資金収支残高が出ます。

その数字を、都度把握しておくことが、事業年度のキャッシュフローを把握することになるので、

ぜひ、取り入れてみることをおすすめします。

=編集後記=

【昨日のPodcast】

◉「まずは相談」それぞれの困りごとにアドバイスいたします。

◉自分の力でクリアされたい方向け

◉公益法人運営サポート

公益法人運営サポートサイト↓